Sprzedaż mieszkań deweloperskich spadła o 38% r/r

Deweloperzy działający na 7 największych rynkach w Polsce sprzedali w 2022 r. 40,9 tys mieszkań, o 38% mniej niż przed rokiem. Sprzedaż mieszkań była też o 22% mniejsza niż nowe wprowadzenia. Na największych rynkach w 2022 r. uruchomiono budowę 49,8 tys. lokali mieszkalnych. Po okresie wyraźnego spadku w latach 2020-2021 liczba mieszkań deweloperskich dostępnych do zakupu na koniec 2022 r. wróciła do poziomu 50,9 tys.

Rok 2022 upłynął na pierwotnym rynku mieszkaniowym pod znakiem wyraźnego hamowania. Wzrost stóp procentowych wpłynął nie tylko na koszt finansowania zakupu nieruchomości kredytem, ale również wyraźnie ograniczył dostępność takiego finansowania dla grupy najmniej zarabiających potencjalnych nabywców. W rezultacie po dobrej końcówce 2021 r. i jeszcze lepszym styczniu 2022 r. kiedy w największych miastach sprzedało się 5,6 tys. mieszkań (14% całej rocznej sprzedaży), obserwowaliśmy z miesiąca na miesiąc spadek liczby transakcji, który swoje minimum, zgodnie z danymi Otodom Analytics, osiągnął w minionym roku w sierpniu (2,2 tys.). W rezultacie roczna sprzedaż była o 38% niższa niż w roku 2021 (zobacz podsumowanie), kiedy sprzedano ponad 65,5 tys. mieszkań.

O czym przeczytasz w tym artykule?

Polacy wciąż chcą kupić, ale wolniej podejmują decyzję

Zdaniem ekspertów Otodom, obecna sytuacja nie zmniejszyła zainteresowania zakupem mieszkań, tylko odsunęła go w czasie.

Ruch ze strony osób zainteresowanych zakupem na naszych portalach wciąż jest duży (Otodom, obido i OLX). W badaniu przeprowadzonym w połowie roku potencjalni nabywcy zapytani wprost potwierdzili chęć zakupu. Problemem jest duża niepewność w otoczeniu rynku oraz brak zdolności kredytowej, która uniemożliwia sfinansowanie transakcji. Pierwsze oznaki poprawy sytuacji pod koniec roku zaowocowały wyższą sprzedażą w grudniu.

Katarzyna Kuniewicz, Head of Research Otodom Analytics

Do takich oznak poprawy eksperci serwisu zaliczają ustabilizowanie stóp procentowych, których Rada Polityki Pieniężnej nie podniosła od września. W ślad za tymi decyzjami poszedł WIBOR 3M, który spadł z poziomu 7,61% na początku listopada do 7,03% na koniec grudnia. No i jeszcze inflacja, która wprawdzie nie osiągnęła jeszcze swojego maksimum (spodziewane w pierwszym kwartale 2023 r.), ale też w listopadzie jej odczyt był niższy niż w październiku. Na koniec wymienić można jeszcze czynnik psychologiczny związany z końcem roku, finalizowaniem i zamykaniem ważnych spraw – po stronie deweloperów owocujący również czasem większą skłonnością negocjacyjną. Wszystko razem dało w grudniu sprzedaż na poziomie 3,9 tys.mieszkań – drugą najlepszą w 2022 r.

Ci nabywcy, którzy mogą i chcą kupić, robią to. Inni czekają na poprawę sytuacji lub na okazje, które czasem się pojawiają.

Katarzyna Kuniewicz, Head of Research Otodom Analytics

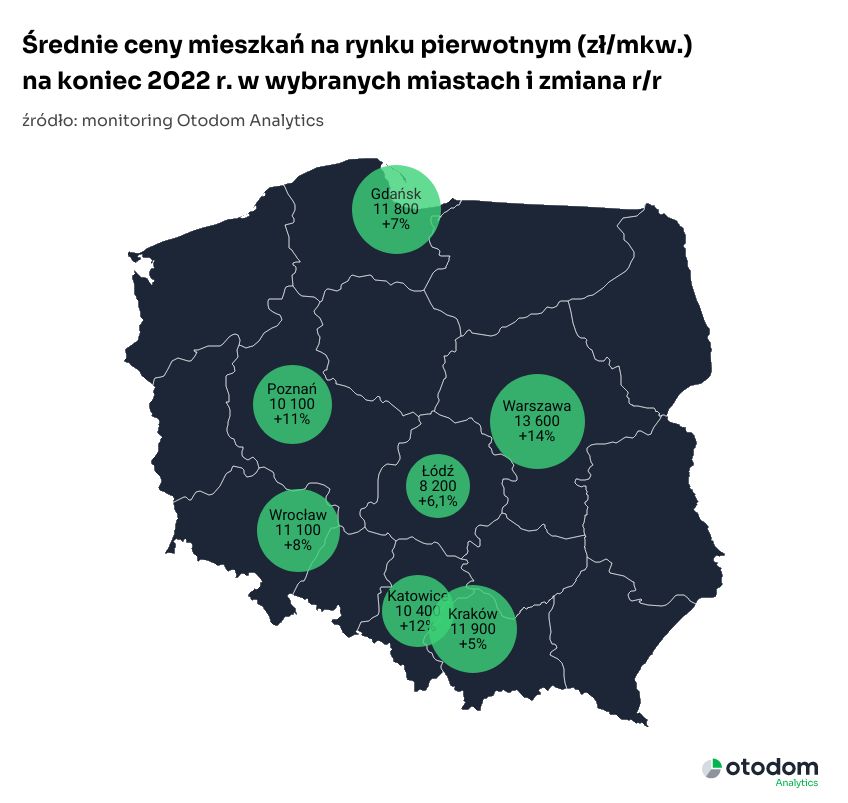

Spadków cen nie było i trudno oczekiwać ich w 2023

A przynajmniej nie na taką skalę jakiej mogliby chcieć nabywcy. Ci zresztą, którzy wciąż są na rynku zdają się akceptować wzrost cen. Ten liczony dla całego rynku nie oddał nawet wzrostu inflacyjnego wynosząc 9%. Średnia cena 1 mkw. mieszkania deweloperskiego liczona dla wszystkich 7 w/w rynków na koniec grudnia 2022 r. wynosiła 11,8 tys. zł. W grudniu 2021 r. stawka ta była o 1000 zł niższa.

Największy wzrost cen spośród 7 miast, dla których Otodom zaprezentował analizę, miał miejsce w Warszawie. Tam średnie ceny mieszkań dostępnych do zakupu na koniec 2022 r. były o 14% wyższe niż przed rokiem. Dwucyfrowe wzrosty zanotowano także w Katowicach (12% r/r) i w Poznaniu (11% r/r). Najmniej wzrosły ceny w Krakowie (5% r/r) i w Łodzi (6% r/r). Nominalnie oznacza to, że za 1 mkw. mieszkania w Warszawie trzeba zapłacić obecnie średnio o 1700 zł więcej niż przed rokiem. W Krakowie “tylko” o 550 zł więcej.

Kiedy patrzymy na zmiany cen w ujęciu miesięcznym, widać wyraźne wyhamowanie wzrostów w połowie roku i stabilizację cen w końcówce 2022r. Oczywiście na każdym z rynków przebiegały one nieco inaczej, ale i tak porównując podwyżki cen mieszkań z inflacją, możemy śmiało stwierdzić, że w ujęciu realnym mieszkania potaniały. Oczywiście to tylko statystyka. Inaczej to widzą nabywcy, dla których dostępność zakupu spadła drastycznie nie tylko ze względu na ograniczenia w kredytowaniu, ale również ze względu na radykalny wzrost kosztów utrzymania.

Katarzyna Kuniewicz, Head of Research Otodom Analytics

Deweloperzy bronią płynności finansowej i uzupełniają zapasy pozwoleń

Spadek aktywności zakupowej po stronie popytu był dla deweloperów bolesny. Sprzedaż na poziomie 40 tys. rocznie oznacza powrót do skali transakcji z jaką mieliśmy do czynienia w latach 2013-2014. Podobnie jednak jak w przypadku pandemii, reakcja firm działających w tym sektorze na zmiany w otoczeniu zdaniem ekspertki dowodzi dojrzałości polskiego rynku. Wtedy dość szybko dostosowano do nowych warunków techniki sprzedaży. Teraz ograniczono podaż.

Hamowanie odbyło się po obu stronach i popytowej i podażowej, co jest korzystne dla stabilności rynku. Wydłużenie okresu sprzedaży w inwestycjach już realizowanych wymusza na firmach większe zaangażowanie środków własnych na etapie budowy lub pozyskanie finansowania zewnętrznego. W jednym i drugim przypadku zapewnienie odpowiedniego cashflow wymusza zmniejszenie skali jednocześnie realizowanych przedsięwzięć, dzięki czemu zapewnia bezpieczeństwo projektów w toku.

Katarzyna Kuniewicz, Head of Research Otodom Analytics

Nawet “techniczne” zwiększenie podaży determinowane wejściem w życie nowelizacji “Ustawy o ochronie praw nabywcy”, kiedy w samym tylko czerwcu uruchomiono sprzedaż ponad 10 tys. nowych lokali, nie spowodowało nadpodaży, która uzasadniałaby korekty cen. Przyjmując założenie, że rynek znajduje się w równowadze wtedy, kiedy czas teoretycznej wyprzedaży całej dostępnej oferty równy jest sprzedaży z 12 do 18 miesięcy (1,5 roku), stwierdzić można, że właśnie do takiej sytuacji wróciliśmy.